Книга учета ИП

Учет доходов и расходов предпринимателей производится кассовым методом на основе документов, зафиксированных в момент проведения хозяйственной деятельности в книге учета доходов и расходов (КУДиР). Данные учета применяются для расчета базы по налогу на доходы, оплачиваемого предпринимателями.

Все операции, отраженные в КУДиР, обязаны быть заверены первичными учетными документами. Первичные документы регистрируются в учете коммерсанта в случае, если исполнены в формах, утвержденных Государственным комитетом РФ и согласованных с Министерством финансов РФ. Документы, составленные по формам, не утвержденным указанными структурами, обязаны содержать следующие реквизиты:

- Наименование;

- Дата составления;

- Реквизиты предприятия или предпринимателя, составившего документы.

- Должности и Ф.И.О. лиц, ответственных за проведение хозяйственной операции, их подписи и расшифровки;

- Содержание операции в натуральном и денежном выражении.

Первичные документы, свидетельствующие о совершении хозяйственной операции, кроме кассовых чеков, подписываются индивидуальным предпринимателем. Внесение изменений в документы возможно только по согласованию сторон, что должно быть завизировано ответственными лицами и печатями предприятий. Внесение поправок в денежные документы не допускается.

Записи в КУДиР ведутся только в рублях по курсу на дату совершения операции. При этом учет первичных документов на иностранных языках не допускается. Все бумаги, составленные на иностранном языке, обязаны иметь построчный перевод.

Книга учета индивидуального предпринимателя может вестись двумя способами — на электронном носителе или на бумажном. Если она ведется в бумажном виде, то должна быть прошнурована, а листы в ней — пронумерованы, на последнем из них указывается количество страниц, что подтверждается подписью и печатью налогоплательщика. В случае если выбран электронный вариант ведения книги, то ее распечатывают, подписывают, пронумеровывают, прошнуровывают по окончании календарного года.

Исправление ошибок в КУДиР подтверждается подписью и печатью плательщика с указанием даты внесения записи.

Формы книги учета доходов и расходов

| ЕНВД | ОСНО | УСН | Патентная |

| Книга учета ИП не ведется | Приложение к Порядку учета доходов и расходов от 13 августа 2002 года | Приложение №1 к Приказу Минфина № 135 н от 22 октября 2012 года | Приложение №3 к Приказу Минфина № 135 н от 22 октября 2012 года |

Заполняя титульный лист КУДиР, ИП указывает следующие данные:

- Фамилия, имя, отчество;

- Индивидуальный номер налогоплательщика;

- Адрес своего места жительства;

- Номер расчетного счета и реквизиты обслуживающего банка;

- Номер и дата уведомления о применении системы налогообложения;

- Объект налогообложения;

- Единица измерения.

Книга учета доходов и расходов предпринимателей на ОСНО

Раздел I. Учет сырья, полуфабрикатов и других материальных затрат

В данном разделе учитываются все поступления, полученные в результате выполнения коммерческой деятельности предпринимателя – денежные средства, полученные от оказанных услуг и реализованных товаров, а так же авансы, полученные в указанном периоде за услуги и товары которые будут реализованы в последующих периодах. Суммы доходов указываются без уменьшения их на суммы налоговых вычетов, предусмотренных законодательством РФ. Предприниматели, не уплачивающие НДС, заполняют табличную часть раздела I с буквой Б. Таблицы под буквой А предназначены для заполнения плательщиками НДС.

В расходах указываются документально закрепленные и фактически понесенные траты, связанные с ведением деятельности. К материальным затратам относятся так же недостатки от порчи и потери при хранении и перевозке материальных ценностей в рамках естественной убыли. Материальные траты, возникшие при производстве товаров, работ, услуг полностью относятся на расходы в отношении реализованных товаров и услуг, а, в наличие установленных норм, издержки списываются в соответствии с указанными нормами и учитываются в том периоде, когда произошла реализация товаров, услуг, работ.

В том случае, если договором предусмотрено наличие возвратных отходов, то сумма материальных затрат уменьшается на их стоимость. В качестве возвратных отходов принимаются остатки сырья или материалов, частично или полностью утратившие в процессе обработки свои потребительские качества. Не являются возвратными остатки сырья и материалов, если они могут быть повторно использованы для производства других товаров, работ и услуг.

| Номер таблицы | Данные |

| Таблица 1-1 | Указываются данные, касающиеся приобретения сырья, материалов, являющихся неотъемлемым компонентом при производстве товаров, работ, услуг, а так же использующихся при реализации технологического процесса и подготовке конечного продукта к реализации |

| Таблица 1-2 | Полученные и израсходованные полуфабрикаты, сгруппированные по видам товаров, работ или услуг |

| Таблица 1-3 | Полученные и израсходованные полуфабрикаты, сгруппированные по видам товаров, работ или услуг |

| Таблица 1-4 | Прочие материальные расходы, используемые на технологические цели: транспортные расходы, затраты на различные виды энергии и топлива |

| Таблица 1-5 | Стоимость выпущенной продукции, работ, услуг |

| Таблица 1-6 | Отражает учет доходов и расходов ИП, распределенных по видам товаров, работ, услуг во время их совершения |

| Таблица 1-7 | В таблице фиксируется учет доходов и расходов, сортированных по видам товаров, работ, услуг за промежуток времени |

Разделы II-IV. Амортизация основных средств и нематериальных активов

К основным средствам (ОС) ИП относится имущество, используемое им на срок более 12 месяцев и приобретенное с целью извлечения экономической выгоды от предпринимательской деятельности, а не для перепродажи. Единицей учета является объект со всеми устройствами и механизмами или отдельный объект, имеющий возможность выполнять самостоятельные функции. К ОС так же относится комплекс сочлененных предметов, установленных на одном фундаменте, который может исполнять свои функции только в составе целого комплекса.

Первоначальная стоимость ОС складывается из покупной цены, расходов на доставку, ввод объекта в эксплуатацию. Стоимость средств может изменяться в связи с достройкой, реконструкцией, модернизацией, дооборудованием.

Достройкой являются работы, относящиеся к изменениям технологических функций объекта основных средств, в результате чего объект приобретает новые качества или может использоваться при более высоких нагрузках.

В результате реконструкции объекта производится переустройство, связанное с совершенствованием или повышением технико-экономических качеств основного средства.

Амортизация основных средств фактически представляет собой перенос стоимости имущества на произведенные товары, выполненные работы, оказанные услуги. Остаточной стоимостью ОС называется разница между начальной стоимостью и начисленной амортизацией.

Доходом от реализации собственности является разница между ценой продажи и конечной стоимостью основного средства в момент совершения сделки.

Нематериальными активами (НМА) предпринимателя являются предметы интеллектуальной собственности, применяемые при производстве товаров, работ, услуг в период более одного года. К НМА относятся исключительные права на товарный знак, программу ЭВМ, права на изобретение.

Первоначальная стоимость НМА складывается из суммы затрат на его покупку или разработку и доведение до состояния, подходящего для использования.

К имуществу, подлежащему амортизации, относятся объекты основных средств, нематериальные активы, используемые предпринимателем в своей основной деятельности, имеющие начальную стоимость более 40000 рублей и срок эксплуатации более 12 месяцев. Не начисляется амортизация на объекты природопользования, объекты незавершенного строительства, товары, материальные запасы.

Раздел V. Расчет начисленных и выплаченных доходов в виде оплаты труда

Пятый раздел представляет собой расчетную ведомость и содержит данные о начисленной заработной плате, исчисленном налоге, дату выплаты и другие данные. Расходы на оплату труда учитываются в КУДиР в момент выплаты, о чем делается соответствующая запись с указанием следующих данных:

- Суммы начисленной оплаты труда;

- Суммы выплаченной заработной платы;

- Компенсационные и прочие выплаты, например компенсации за неиспользованный отпуск сотрудника;

- Стоимость товаров, выданных в натуральной форме;

- Другие выплаты.

Раздел VI. Определение налоговой базы

| Номер таблицы | Данные |

| Таблица 6-1 | Указываются данные по итогам календарного года, служащие для расчета налога на доходы физических лиц и заполнения формы 3-НДФЛ. К доходам в данной таблице относят данные из таблиц 1-7. В расходах указываются данные из таблиц 1-7,2-1,2-2,3-1,4-1,4-2,5-1,6-2. |

| Таблица 6-2 | Учитываются затраты от предпринимательской деятельности, не учтенные в предыдущих таблицах:

|

| Таблица 6-3 | Расходы текущего налогового периода, влияющие на доходы, которые будут получены в последующих налоговых периодах. |

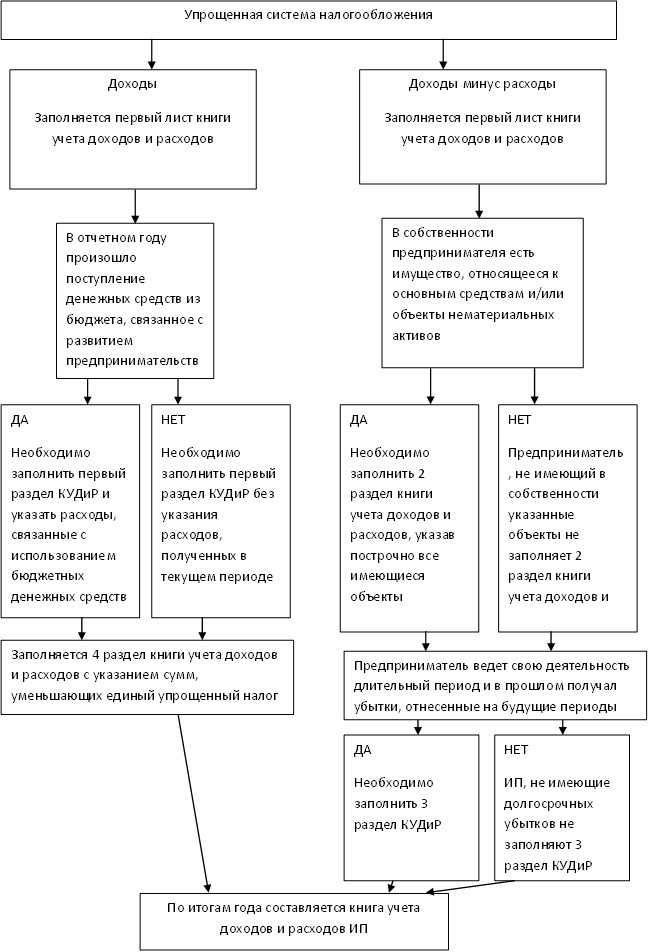

Заполнение КУДиР предпринимателями на УСН

При заполнении книги учета, самозанятые лица, использующие упрощенную систему налогообложения (УСН), указывает только поступления, которые облагаются налогом. Такими доходами являются средства, полученные от сбыта товаров, работ, услуг, а так же предоплата, полученная в счет будущих реализаций. Предприниматель, получивший прибыль в результате перерасчета задолженностей контрагентов в иностранной валюте в виде курсовых разниц, относит ее к необлагаемым внереализационным доходам и указывает их в графе 4.

В книге не указываются суммы оплаченных больничных листов, суммы фиксированных платежей индивидуального предпринимателя, уменьшающие налог по УСН.

Предприниматели, избравшие объектом налогообложения «доходы минус расходы», отражают в КУДиР только принимаемые расходы и доходы, подлежащие обложению. Перечень принимаемых расходов является закрытым и регулируется ст.346.16 НК РФ. Расходы, не учтенные в данном перечне, в книгу доходов и расходов не заносятся.

Для признания расходов, они обязаны быть не только уплачены, но и получены поставщиками, то есть у предпринимателя должны иметься не только квитанции, бланки строгой отчетности и платежные поручения, подтверждающие уплату, но и документы, свидетельствующие о поступлении товаров, работ, услуг – акты выполненных работ и услуг, накладные. При этом если оплата производится авансом за месяц, то в КУДиР вносится запись последним числом месяца.

Индивидуальные предприниматели, использующие УСН, при наличии счета-фактуры, могут включить в расходы всю сумму НДС на момент оплаты поставщику.

Предприниматели на «упрощенке» до 2013 года заполняли только 3 раздела КУДиР. Однако с нового года на ИП, применяющих объект налогообложения «доходы», введена обязанность по заполнению 4 раздела книги. Рассмотрим подробнее порядок заполнения КУДиР для предпринимателей на УСН.

Первый раздел состоит из четырех таблиц, предназначенных для поквартального заполнения, и справки. Сведения о совершенных расходах указывают только предприниматели, использующие объект налогообложения «доходы минус расходы». Исключение составляют лишь расходы, связанные с полученными бюджетными денежными средствами – по ним должны отчитываться все предприниматели – и на «доходах» и на «доходы минус расходы». По итогам года данные из граф суммируются и вносятся в соответствующие строки справки.

Второй раздел заполняют только предприниматели, применяющие объект налогообложения доходы минус расходы. Здесь отражается информация об основных средствах и нематериальных активах предпринимателя. Данные о каждом объекте отображаются по отдельным строкам. Информация учитывается поквартально, то есть за год коммерсант должен оформить 4 таких таблицы. При этом данные о расходах к списанию учитываются за каждый период отдельно на основании показателей отчетного периода.

В третьем разделе учитываются убытки прошлых периодов. Этот раздел заполняют только предприниматели, применяющие УСН по объекту доходы минус расходы.

Данные для расчета берутся из книг учета за прошлые годы, а по окончанию отчетного года определяется сумма убытка, которую можно принять для уменьшения налоговой базы или для перенесения в последующие периоды.

Четвертый раздел заполняют только предприниматели, применяющие объект налогообложения «доходы». Здесь построчно отражаются суммы, уменьшающие единый упрощенный налог. К ним относятся страховые взносы, суммы оплаченных больничных листов за минусом пособий, оплаченных за счет Фонда социального страхования.

Заполнение книги ИП, применяющего патентную систему налогообложения

Предприниматель, выбравший обложение по патенту, заполняет только один раздел книги учета доходов и расходов. В нем указываются только доходы, полученные от выполнения деятельности, на которую распространяется патент. Заполняя лист книги, предприниматель в хронологическом порядке указывает номер и содержание хозяйственной операции, данные оправдательных документов и суммы доходов от продажи товаров, работ или услуг. Если у коммерсанта имеется несколько патентов, по которым ведется деятельность, то по каждой из них составляется отдельная книга учета доходов ИП.